周三(1月26日)纽约时段盘中,北京时间周四凌晨3点,美联储公布最新的1月利率决议,美联储维持利率0-0.25%不变,符合预期。美联储FOMC发表声明后,美联储基金期货仍暗示2022年将加息4次。投资者仍然密切关注稍后3:30分美联储主席鲍威尔的新闻发布会。

从本次美联储决议声明上看,美联储措辞略偏鹰派,在决议公布后,现货金价短线回落5美元后收回部分跌幅,美元指数冲高15点,其它非美品种不同程度回落,而美国10年期国债收益率短线走高。该收益率突破1.8%,最高至1.81%。

图:现货金价5分钟

图:美元指数5分钟

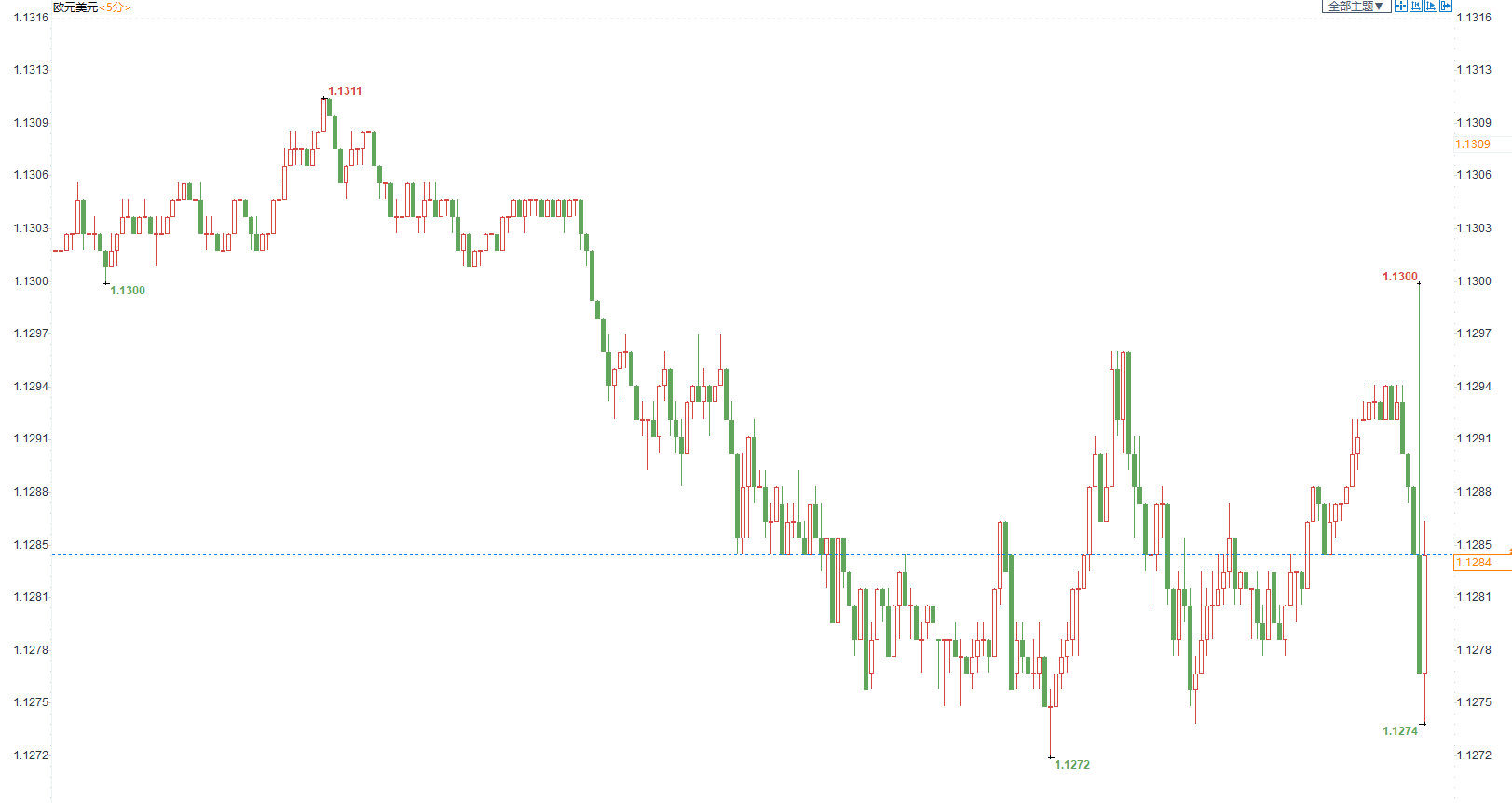

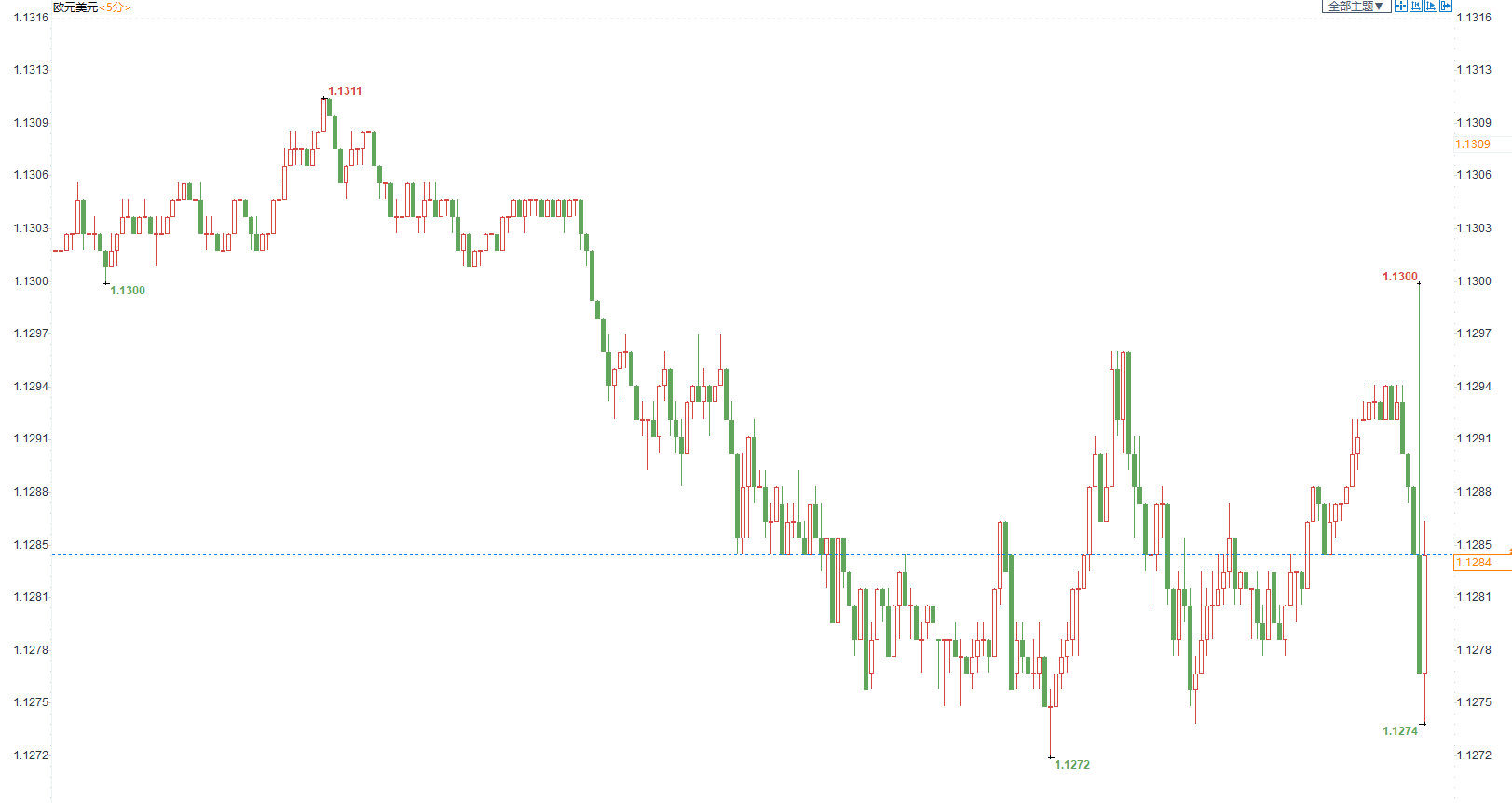

图:欧元兑美元5分钟

图:美国原油5分钟

图:美国10年期国债5分钟

美联储持稳政策,强调很快适当升息

政策方面,美联储将基准利率维持在0%-0.25%不变,符合市场预期,将超额准备金利率(IOER)维持在0.15%不变。每月资产购买规模将减少300亿美元(维持不变)。资产购买将在3月初结束。美联储强调很快就会适当地提高联邦基金利率。美联储将贴现利率维持在0.25%不变,将在加息后开始缩减资产负债表。

美联储称,长期来看,美联储希望主要持有美国国债。缩表将通过再投资途径进行。如果出现可能阻碍委员会目标实现的风险,委员会将准备适当调整货币政策立场。缩表是“可预期的”。在评估适当的货币政策立场时,委员会将继续监测后续信息对经济前景的影响。准备根据经济和金融的发展,调整缩减资产负债表的任何细节。

通胀方面,供需失衡导致通胀高企。与新冠肺炎疫情相关的供需失衡和经济的重新开放继续导致通胀水平上升。就业方面,美联储称,近几个月就业增长强劲,失业率大幅下降。

疫情方面,美联储称,受大流行影响最严重的行业在最近几个月有所改善,但受到了最近新冠病例急剧上升的影响。疫苗接种进展、供应紧张的缓和将支撑增长、就业、降低通胀。

委员们一致同意此次的利率决定。(与上次会议一致)

市场分析评论本次1月美联储决议

分析师Dennis DeBusschere评论指出,此次FOMC声明没有任何新的亮点,不过本次利率声明就近期而言还是给市场提供了一定的支撑,当然,这种支撑是相对于3月加息50个基点或者在1月结束QE而言的。

分析师Christopher Condon指出,这是一份谨慎、平衡的声明。面对通胀,美联储并不急于结束仍在进行的债券购买。与此同时,有分析师承认有下行风险。

分析师Ira Jersey认为美联储将在3月加息,并在5月宣布缩表而不加息,这与Business Insider在决议之前的想法一致。

路透社称,美联储暗示可能在3月加息,并重申在当月结束购债,然后开始大幅缩减资产(负债表),这些联合措施将完成“从定义了大流行时代的宽松货币政策转向更紧迫地对抗通胀的转变”。

分析师Michael Derby称,尽管美联储尽可能强烈地暗示即将加息,但它的做法与许多经济学家在会议上的预期不同。此前有人预计,美联储将发出充分就业的信号,在高通胀的情况下,这将是为加息开了口头上的绿灯。相反,美联储直接发出了政策暗示,并在谈到就业部门时表示,“近几个月就业增长强劲,失业率大幅下降。”经济中的充分就业在哪里还不清楚,至少目前是这样。

FOMC声明前,据CME“美联储观察”。美联储1月维持利率在0%-0.25%区间的概率为94.4%,加息25个基点的概率为5.6%;到3月份维持利率在0%-0.25%区间的概率为6.6%,加息25个基点的概率为88.2%,加息50个基点的概率为5.2%;到5月份维持利率在0%-0.25%区间的概率为3.1%,加息25个基点的概率为44.8%,加息50个基点的概率为49.3%,加息75个基点的概率为2.8%。

FOMC声明后,据CME“美联储观察”。美联储3月份维持利率在0%-0.25%区间的概率为5%,加息25个基点的概率为93.3%,加息50个基点的概率为1.8%;到5月份维持利率在0%-0.25%区间的概率为1.4%,加息25个基点的概率为46.2%,加息50个基点的概率为51.4%,加息75个基点的概率为1.0%。 (加息概率较声明前有所提升)

调查显示美国通胀尚未见顶,未来三个月还会涨

根据全美商业经济协会的一项调查显示,美国企业的价格上涨已变得更加普遍,工资正在飙升,大多数企业表示面临熟练工人短缺问题。

根据1月份的调查结果显示,53%的受访者称,他们的公司在第四季度提高了价格,这是该协会开展商业状况调查40年历史上的最高水平。其中,涨价最为普遍的是商品生产商,92%的商家提高了价格。

超过半数的人预计未来三个月内价格还会进一步上涨,而只有1%的人认为价格会下跌。近七成的受访者表示,材料成本在第四季度加速上涨。

除了投入成本压力外,劳动力成本在推动涨价向客户传递的过程中也发挥了重要作用。创纪录的68%的受访者表示,他们不得不提高工人工资,77%的受访者预计未来三个月的工资成本还会上升。

约57%的受访者表示缺乏熟练工人,这比10月份调查的比例上升了10个百分点。近三分之一的人预计劳动力短缺将持续至2023年或更长时间,只有十分之一的人认为今年上半年劳动力问题会有所改善。

与此同时,第四季度的需求依然强劲,65%的受访者表示其公司的销售额有所上升。这一比例是有记录以来最高的。

最后,调查显示,26%的公司预计供应短缺将在今年下半年缓解,而11%的公司预计供应短缺将持续到2023年或更久。

NABE主席Jan Hogrefe在一份声明中表示,尽管存在明显的短缺问题,尤其是劳动力短缺,但仍有积极的结果和前景。另外,该主席称,熟练和非熟练工人的短缺在过去一年中稳步扩大。

美国消费者信心下降,市场对美国劳动力市场的预期降温

美国1月份消费者信心四个月以来首次下跌,民众对于经济和劳动力市场前景的看法降温。

世界大型企业研究会周二发布的报告显示,消费者信心指数从12月下修后的115.2降至113.8。接受媒体调查的经济学家预期为111.2。

预计未来六个月经济改善、收入增加、就业岗位增多的消费者数量有所减少。与此同时,美国民众对于当前的商业状况更为乐观。表示环境“良好”的受访者比例升至六个月高点,消费者购买计划指标基本企稳。

世界大型企业研究会的预期指数从95.4降至90.8,当前状况指数升至五个月高点148.2。

世界大型企业研究会的经济指标高级主任Lynn Franco在一份声明中表示。对于短期经济前景的预期趋弱,显示2022年第一季度经济增速可能趋缓,展望未来,信心和消费者开支可能会继续受到物价上升和疫情持续的挑战。

该研究会指出,虽然通胀展望仍然高企,但1月份对于通胀前景的担忧有所缓和。预计收入将会攀升的消费者比例降至16.7%,为去年5月以来的最低水平。预计薪资下降的比例升至12.4%,为去年2月以来的新高。

计划在未来六个月买房的消费者升至纪录新高,计划买车和大件家电的消费者升至数月以来的高点。政府实施帮扶计划后,家庭有大量现金。

Amherst Pierpont Securities首席经济学家Stephen Stanley写道:这些数据暗示,一旦疫情平稳下来,他们考虑采购大件商品。

IMF下调今年全球和美国增长预期

在新冠疫情进入第三年之际,国际货币基金组织(IMF)下调对今年世界经济增长的预测,理由是美国等经济体增长前景趋弱而通胀持续居高不下。

IMF周二在其《世界经济展望》报告中表示,全球经济今年增速料为4.4%,低于10月预估的4.9%,2023年经济增长率预计为3.8%,高于前预测值,但这两年的累计增长率仍将比先前预测低0.3个百分点。

IMF估计世界经济去年增长5.9%,幅度为四十年来最大。 2020年全球经济萎缩3.1%,创出大萧条以来和平时期的最大降幅。

虽然IMF认为omicron疫情会对第一季度增长构成压力,但预计第二季度开始负面影响将消退,其假设前提是全球感染人数增长放缓,且病毒不会出现需要出台出行限制措施的突变。

IMF表示,供应链中断正在引发超出预期的广泛通胀,发达经济体今年的平均年通胀率料为3.9%,高于先前估计的2.3%,新兴和发展中国家料为5.9%。

IMF预计生活成本加速上涨的势头会在今年晚些时候逐步减慢,假设前提是通胀预期依然稳固,航运瓶颈缓解,主要经济体实施加息。

IMF表示,在债务水平上升之后,发达经济体加息可能会对金融稳定、新兴市场和发展中经济体的资本流动,货币和财政状况造成风险。需要进行国际合作,以确保国家可获得融资并在必要时促进有序债务重组。

IMF将美国经济增长预期下调1.2个百分点至4%,不再认为拜登的“重建更美好未来“支出计划会对经济做出积极贡献,此外,美联储更早撤出刺激措施,持续供应链瓶颈也对IMF的预测产生了影响。

上述预测假设到今年年底疫情导致的不良健康状况在大多数国家会降至低位,疫苗接种率将改善,可用的治疗方法会越来越多。风险偏向下行,但如果出现新的病毒变种,有可能导致疫情期拉长。

北京时间3:20 现货金价报1831.55美元/盎司。