来源:【原创】

在过去的一年里,黄金价格飙升,尤其是以美元计价的金价翻倍,这一表现令投资者眼前一亮。和股市(尤其是美股)相比,黄金的涨幅更加耀眼。

但在这股黄金热潮背后,有一个值得每个投资者深思的警示:金价的暴涨背后,正是全球经济、地缘政治和货币体系的深层次问题在积聚。如今,风险资产的估值依然维持在高位,而各国央行却在大举囤积黄金,削减美元外汇储备,为未来可能的经济冲突和金融危机做准备。

黄金的避险属性为何如此重要?对于大多数个人投资者而言,黄金的避险属性早已深入人心。只要它的买卖和持有符合当地法律,黄金就被视为一个可靠的“硬通货”。然而,美国投资者不应忘记:历史上曾经发生过一次让普通人痛失黄金的事件——1933年的“黄金收缴令”。

1933年:美国政府强制收缴黄金1933年4月,美国总统富兰克林·D·罗斯福签署了第6102号行政命令,要求美国民众在限定时间内将手中的黄金、金币和金条交给银行,否则将面临罚款和监禁。时值大萧条时期,美元与黄金实行固定汇率,每盎司黄金兑换20.67美元。由于银行体系不稳,美国民众和外国政府争相将纸币兑换成黄金,导致美国黄金储备急剧下降。

面对黄金储备的不足,美联储无法通过扩张货币供应来缓解经济危机,罗斯福政府最终采取了强制收缴措施。次年,美国政府将黄金官方价格上调至每盎司35美元,实际上提高了货币的供应量,也让美元对其他货币贬值。这一措施直接为美国的经济复苏提供了空间。

当前的全球形势与1933年有何相似?今天的全球经济形势与1933年有很多相似之处。各国纷纷采取保护主义措施,贸易战愈演愈烈,地缘政治的紧张局势不断升级。与此同时,全球央行也在加速增持黄金储备,减少美元外汇储备,力图避免陷入类似的经济困境。

而且,随着法币贬值的趋势越来越明显,政府通过通货膨胀变相征税,逐渐侵蚀民众的购买力。在这种背景下,黄金的避险价值再度凸显。

黑天鹅事件:历史的警示我并不暗示美国政府会重新实施类似1933年的黄金收缴政策,但历史告诉我们,危机时刻政府往往会采取极端手段。1914年一战爆发、1930年代大萧条、1971年尼克松结束美元与黄金的兑换,甚至2008年全球金融危机,无一不证明了政府干预市场的巨大影响。

在当下这个充满不确定性的时代,黑天鹅事件时常出乎意料,而当国家进入紧急状态时,金融规则可能瞬间失效。对投资者而言,必须清楚,黄金作为“硬通货”的地位,永远都可能被极端政策和历史事件所改变。

结语:谨慎对待黄金投资,做好长期规划尽管黄金在历史上是对抗法币贬值和金融危机的可靠资产,但每一次的危机背后,国家和政府所采取的紧急措施都会让我们对未来充满不确定性。因此,作为投资者,我们需要冷静、谨慎地看待当前黄金的走势,并做好充足的风险预案。

无论是在多元化投资组合中配置黄金,还是对其他避险资产保持关注,重要的是不要对任何市场趋势产生过于乐观的期望,保持理性思维并随时准备应对市场的突发变化。历史的教训,值得我们每个人深刻铭记。

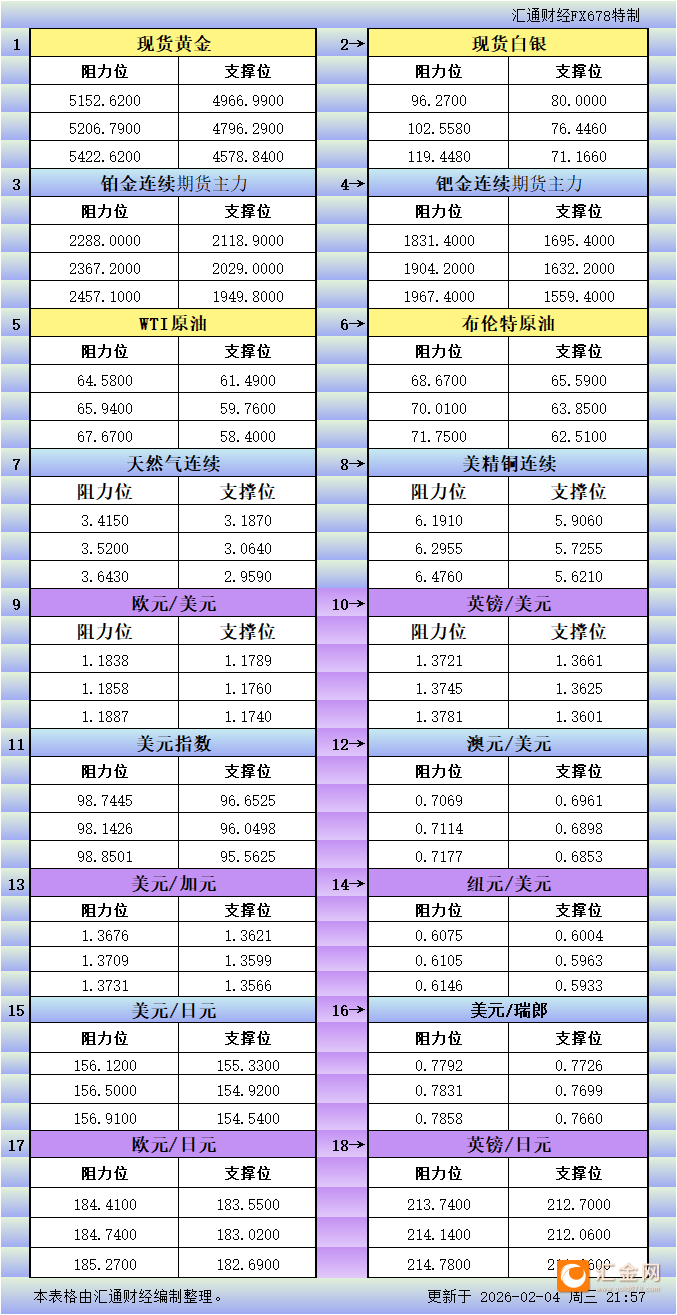

指导仅供参考,不作为交易依据

[免责声明] 本文仅代表作者本人观点,与汇金网无关。汇金网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。