“降息还没开始,预期已在退潮”:美元为何越压越强?

近期外汇市场依然围绕着一个核心命题展开:主要央行到底什么时候才会真正转向宽松?尽管美国总统传出可能更换美联储主席的消息,甚至有媒体称现任主席面临刑事调查,但美元不仅没跌,反而连续第二周跑赢多数非美货币。这种看似反常的现象,其实背后逻辑清晰——交易员并不真正在乎“谁当主席”,而在乎政策会不会因此改变。

现实是,无论政治风波如何发酵,美联储短期内大幅转向降息的可能性极低。12月公布的消费者物价指数(CPI)显示,整体与核心通胀同比都稳定在2.7%和2.6%,没有进一步回落;更令人警惕的是,生产者物价指数(PPI)还出现了再加速的苗头。这说明通胀的“黏性”仍在,价格压力并未如市场期待般迅速消退。在这种背景下,交易员对今年降息节奏的预期并没有明显放松。目前联邦基金期货仍隐含到年底累计降息约54个基点,相当于两次25个基点的降息已被定价。但问题在于,美联储自己最新的“点阵图”却只指向一次降息。这意味着市场比官方走得更快、更远。

一旦后续数据继续显示经济韧性十足,这个预期差就可能被修正。而每当市场开始怀疑“两次降息是否太多”时,短端美债收益率往往会上行,美元也因此获得支撑。分析师注意到,近期非农就业报告并未出现明显疲软,劳动力市场依旧紧绷;亚特兰大联储的GDPNow模型甚至预测2025年第四季度美国经济环比折年增速高达5.3%。这样的增长背景之下,若通胀又迟迟不下,美联储根本没有理由急于降息。相反,“增长不差、通胀不软”的组合反而会削弱激进宽松的必要性,从而强化美元的相对优势。

关键数据轮番登场:或将揭开“真实剧本”

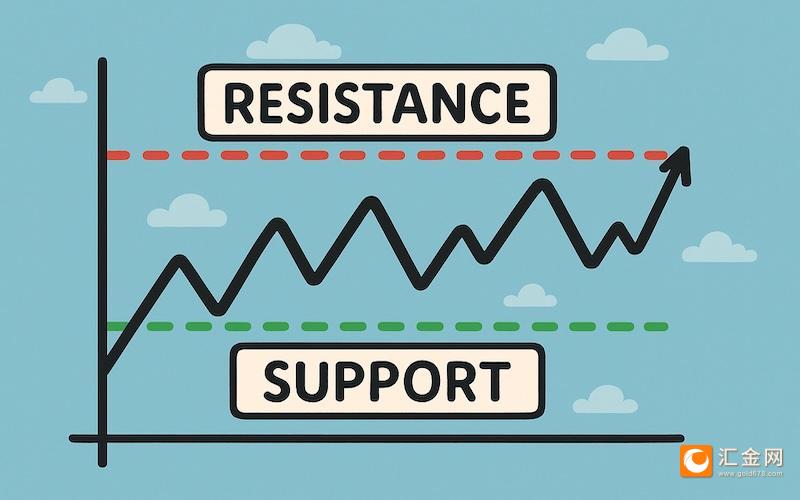

接下来的一周,市场将迎来两组高敏感度数据,它们很可能成为打破当前僵局的导火索。首先是周四(1月22日)公布的个人消费支出物价指数(PCE),这是美联储最看重的通胀指标。如果PCE继续显示物价回落受阻,甚至略有反弹,那么市场对“年底前实现两次降息”的乐观预期恐怕将被打折扣。届时,利率期货可能会下调降息押注,推动短期美债收益率上升,并直接利好美元走势。

另一组焦点是周五发布的1月标普全球采购经理人指数(PMI)初值。这一系列数据能有效反映经济活动的真实景气程度。若制造业与服务业PMI双双走强,将进一步验证美国经济的韧性,使得“软着陆”甚至“不着陆”的叙事升温。这样一来,“高增长+粘性通胀”的宏观组合将再度压制降息空间,美债曲线可能面临“降息时点后移、幅度收窄”的再平衡过程。反之,如果PMI意外转弱,叠加通胀出现明确下行信号,则市场有望重新上调降息概率,美元或将承压。

此外,美国总统可能在本月底前后宣布下一任美联储主席人选,这也为市场增添了一层不确定性。虽然新任人选短期内不会改变当前货币政策,但其政策倾向会影响外界对未来几年利率路径的想象。鹰派人选可能加剧市场波动,鸽派则或带来短暂喘息。这种“政策风格溢价”虽不直接影响今日决策,却足以放大利率预期的震荡幅度,进而传导至汇率波动。

日元困局与英镑挣扎:非美货币各有烦恼

在美元持续强势的同时,其他主要货币却陷入各自困境。日本央行将在周五公布2026年的首次政策决定。尽管该行在去年12月果断加息25个基点,将利率推升至近30年高位,并表达了继续收紧的意愿,但近期日本政局动荡——有关“提前选举”的传闻愈演愈烈——给日元带来了沉重压力。

原因有二:一是提前选举往往伴随财政扩张预期,政府可能加大支出以争取民意,这会增加国债供给,推升期限溢价;二是政策环境趋于不确定,央行在选举临近时通常会选择观望,导致市场不得不推迟对下次加息时间的判断。目前隔夜指数掉期显示,下一次加息更可能出现在7月,而非此前预期的春季。日元持续下跌也引发了对央行干预的猜测,财务大臣已多次发出警示。然而历史经验表明,单靠口头干预或入市买日元只能产生短暂效果。真正的转折点仍需依赖基本面改善和政策利差逆转——即日本央行能否坚定推进加息,缩小与美国的利率差距,并阻止进口成本上升带来的二次通胀压力。

相比之下,英国的情况稍显复杂。英国央行在2025年末会议上降息25个基点至3.75%,为近三年来最低水平,且投票结果为5比4,显示出内部对进一步宽松存在显著分歧。其最新声明强调,降息周期中“容易的部分已经过去”,未来每一步都需要更坚实的证据支持,尤其是工资增速的明显放缓和通胀的持续回落。

下周英国将迎来一系列关键数据:周二公布11月就业数据,周三发布CPI与PPI,周五还有12月零售销售和1月PMI初值。若这些数据共同指向通胀降温与薪资压力缓解,市场可能上调全年降息预期,对英镑形成打压,尤其是在兑欧元的交叉盘中表现更弱。而欧元区方面,由于欧洲央行近期反复强调自身处于“合适位置”,市场普遍预期其全年按兵不动。这种立场使得欧英之间的利差预期逐渐向欧元倾斜,为欧元提供一定支撑。

澳元领跑商品货币

在商品货币阵营中,澳洲联储成为少数仍在讨论加息可能性的主要央行之一,这也让澳元在过去两个月走出独立行情。自11月21日以来,澳元兑美元持续维持上行结构,背后正是市场对其货币政策前景的重新评估。目前隔夜指数掉期显示,2月3日会议上加息25个基点的概率约为25%,而到8月前累计加息已被完全计入价格。这种与美联储背道而驰的政策预期分化,成为支撑澳元的核心动力。

周四将公布的澳大利亚就业报告将成为关键催化剂。若数据强劲,将进一步巩固“澳洲联储终将加息”的市场共识,推动澳元继续走强;反之,若就业市场显露疲态,则可能引发对加息路径的质疑,导致澳元快速回调。

总体来看,未来一周市场的主线仍将聚焦于“通胀是否足够顽固、增长是否足够强劲”这一核心矛盾。在美联储“两次降息”已被广泛计入价格的前提下,任何偏离预期的数据都可能引发非对称的剧烈波动。

知秋

知秋